Detrazioni e Deduzioni

COS'È

Sono state introdotte alcune rilevanti novità in materia di deducibilità e detraibilità delle erogazioni liberali in favore degli enti del terzo settore (Ets).

CHI COINVOLGE/ CHI ESCLUDE

Tutti gli enti del terzo settore non commerciali nonché a tutti gli enti del terzo settore comprese le cooperative sociali ed escluse le imprese sociali costituite in forma di società a condizione che le liberalità ricevute siano utilizzate ai sensi dell'articolo 8, comma 1 (“Il patrimonio degli enti del terzo settore, comprensivo di eventuali ricavi, rendite, proventi, entrate comunque denominate è utilizzato per lo svolgimento dell'attività statutaria ai fini dell'esclusivo perseguimento di finalità civiche, solidaristiche e di utilità sociale.”)

COME FUNZIONA

Le erogazioni liberali effettuate a favore degli enti del terzo settore che vengono utilizzate per lo svolgimento dell’attività statutaria ai fini dell’esclusivo perseguimento di finalità civiche, solidaristiche e di utilità sociale, sono detraibili o deducibili dalle imposte sui redditi, con modalità diverse a seconda del soggetto erogatore e dell’ente percipiente.

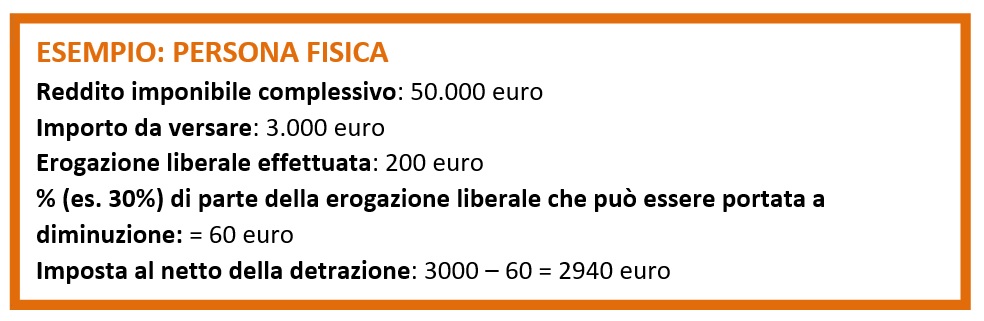

La detraibilità interviene sull’imposte: si procede attraverso la sottrazione di una quota parte dell’importo erogato a titolo di liberalità dall’imposta sui redditi da versare. Per cui una volta determinata l’imposta sul reddito imponibile, si sottrae dalla stessa una somma pari alla quota parte dell’erogazione liberale effettuata.

La deducibilità interviene sul reddito: si procede attraverso la sottrazione dell’importo erogato direttamente dal reddito fiscalmente imponibile del soggetto erogatore. Per cui il reddito tassato sarà costituito dalla somma dei redditi di diversa natura percepiti nell’anno, e a quest’ultimo importo si andranno a sottrarre le erogazioni liberali effettuate, le quali pertanto andranno a diminuire la base imponibile fiscale.

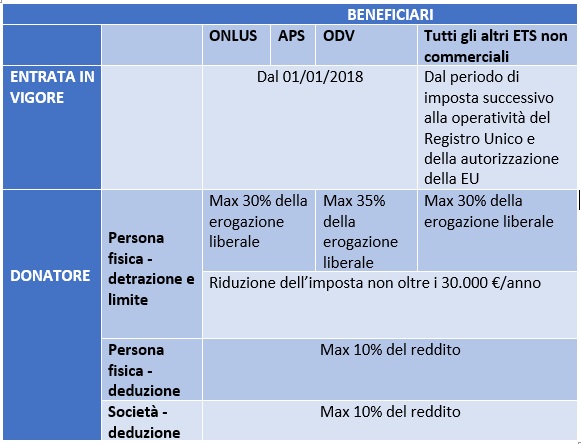

Per quanto riguarda le erogazioni effettuate da persone fisiche, la riforma prevede la possibilità di deduzione dal reddito o di detrazione dall’imposta, ma con modalità e a condizioni differenti:

- Nel caso in cui il donatore “persona fisica” opti per la detrazione dall’imposta della donazione effettuata all’Ets, tale detrazione ammonterà al 30% dell’importo della donazione stessa. Tale importo è aumentato al 35% laddove la donazione sia effettuata a favore di una organizzazione di volontariato (Odv). L’erogazione in oggetto può essere in denaro o in natura. Per quelle in denaro, la condizione per la detrazione è l’effettuazione della donazione attraverso banche, uffici postali ovvero altri sistemi che permettano la sua tracciabilità. E’ comunque previsto un limite: l’imposta non può essere ridotta di oltre i 30.000 euro annui.

- Nel caso in cui, invece l’opzione il donatore “persona fisica” opti per la deducibilità della donazione – in denaro o in natura – l’importo deducibile della donazione sarà al massimo pari al 10% del reddito complessivo, qualunque sia il suo importo. Qualora la deduzione sia di ammontare superiore al reddito complessivo dichiarato, diminuito di tutte le deduzioni, non oltre ¼ dell’eccedenza può essere computata negli anni successivi.

Per quanto riguarda le erogazioni effettuate, invece, da enti e società, per esse è prevista la sola possibilità di deduzione dal reddito imponibile, nel medesimo limite del 10% previsto per le persone fisiche. Quanto scritto a proposito della possibilità di deduzione dell’eccedenza nei periodi successivi vale anche per le società e gli enti.

Per quanto riguarda il beni donati che danno diritto alla deduzione, si è in attesa dell’emanazione di un decreto del Ministro del lavoro e delle politiche sociali, di concerto con il Ministro dell’economia e delle finanze, che dovrà individuare sia la tipologia di tali beni, che la modalità della loro valorizzazione.

EROGAZIONI IN NATURAPer quanto riguarda i beni in natura donati da società che danno diritto alla deduzione si fa riferimento al decreto del Ministro del lavoro e delle politiche sociali, di concerto con il Ministro dell’economia e delle finanze del 28/11/2019 e pubblicato in GU il 30/01/2020.

Il decreto specifica che nel caso delle erogazioni liberali in natura l’ammontare è definito sulla base del valore normale del bene donato (art. 9 del Testo unico delle imposte sui redditi (Tuir). Previsti anche dei casi specifici: nel caso di beni strumentali, si fa riferimento al residuo valore fiscale dell’atto di trasferimento; nel caso di beni o servizi (art 85 comma 1 lettera a) e b) del TUIR), si fa riferimento al minor valore tra quello normale del bene e quello attribuito alle rimanenze (art. 92 del Tuir).

Oltre una certa soglia è necessaria una perizia. Se il valore della cessione supera i 30.000 euro e nel caso in cui non sia possibile definirne il valore con criteri oggettivi, il donatore dovrà dotarsi di una perizia giurata che ne attesti il valore riferita a non oltre 90 giorni prima del trasferimento del bene stesso.

Per essere legittima, la donazione deve essere accompagnata da una documentazione scritta da parte del donatore contenente la descrizione analitica dei beni e l’indicazione dei relativi valori. Nel caso di donazioni superiori a 30.000 euro, il donatore deve consegnare al beneficiario dell’erogazione copia della perizia giurata di stima.

A sua volta, il ricevente deve predisporre una dichiarazione con l’impegno ad utilizzare direttamente i beni per lo svolgimento dell'attività statutaria e per l’esclusivo perseguimento di finalità civiche, solidaristiche e di utilità sociale.

Per completezza di informazione si segnala che rimane in vigore la legge 166/2016 per cui la donazione di alcune tipologie di beni a soggetti indicati dal legislatore (compresi gli enti del terzo settore) non opera la presunzione di cessione e i beni non si considerino destinati a finalità estranee all'esercizio dell'impresa (vedi articolo 85, comma 2, del Tuir).

La donazione di tali beni, pertanto, non è considerata cessione e l’Iva relativa al loro acquisto, o ai costi sostenuti per la loro fabbricazione, non ha limiti di detrazione.

I beni rientranti in tale norma agevolativa sono:

- le eccedenze alimentari, alle condizioni normativamente previste dalla legge sovra citata, ovvero trattasi di “prodotti alimentari, agricoli e agro-alimentari che, fermo restando il mantenimento dei requisiti di igiene e sicurezza del prodotto, sono, a titolo esemplificativo e non esaustivo: invenduti o non somministrati per carenza di domanda; ritirati dalla vendita in quanto non conformi ai requisiti aziendali di vendita; rimanenze di attività promozionali; prossimi al raggiungimento della data di scadenza; rimanenze di prove di immissione in commercio di nuovi prodotti; invenduti a causa di danni provocati da eventi meteorologici; invenduti a causa di errori nella programmazione della produzione; non idonei alla commercializzazione per alterazioni dell'imballaggio secondario che non inficiano le idonee condizioni di conservazione”;

- i medicinali “inutilizzati dotati di autorizzazione all'immissione in commercio (Aic), legittimamente in possesso del donatore, con confezionamento primario e secondario integro, in corso di validità, correttamente conservati secondo le indicazioni del produttore riportate negli stampati autorizzati del medicinale. Rientrano in questa categoria i medicinali soggetti a prescrizione, i medicinali senza obbligo di prescrizione, i medicinali da banco e i relativi campioni gratuiti. I farmaci che non sono commercializzati per imperfezioni, alterazioni, danni o vizi che non ne modificano l'idoneità all'utilizzo o per altri motivi similari, tali in ogni caso da non compromettere l'idoneità all'utilizzo con riguardo alla qualità, tracciabilità, sicurezza ed efficacia per il consumatore finale, possono essere donati alle associazioni che possono garantire, attraverso medici o farmacisti presso le stesse associazioni, l'efficacia dei medesimi medicinali. Possono altresì essere donati, nel rispetto dei principi stabiliti dal decreto del Ministro della sanità 11 febbraio 1997, pubblicato nella Gazzetta ufficiale n. 72 del 27 marzo 1997, e con le modalità previste dalla circolare del Ministro della salute del 23 marzo 2017, i medicinali per i quali non è ancora stata autorizzata l'immissione in commercio in Italia”;

- gli articoli di medicazione “di cui le farmacie devono obbligatoriamente essere dotate secondo la farmacopea ufficiale, non più commercializzati, purché in confezioni integre, correttamente conservati e ancora nel periodo di validità, in modo tale da garantire la qualità, la sicurezza e l'efficacia originarie”;

- i prodotti destinati all'igiene e alla cura della persona, i prodotti per l'igiene e la pulizia della casa, gli integratori alimentari, i biocidi, i presìdi medico chirurgici, i prodotti di cartoleria e di cancelleria, non più commercializzati o non idonei alla commercializzazione per imperfezioni, alterazioni, danni o vizi che non ne modificano l'idoneità all'utilizzo o per altri motivi similari;

- gli altri prodotti che verranno individuati con decreto del Ministro dell'economia e delle finanze.

COSA CAMBIA/COSA INTRODUCE

Detrazione. La percentuale di detrazione in capo alle persone fisiche passa dal 26% al 30% per tutti gli Ets, ad eccezione delle Odv che godono del 35%, e per tutti gli Ets a cui vengono eliminati i limiti di importo della detrazione.

Deduzione. Viene eliminato il limite di deduzione del 10% entro il limite di 70.000 euro l’anno sia per le persone fisiche per le società.

OBBLIGHI E DIVIETII benefici derivanti dalle presenti disposizioni non possono essere cumulati con altri. Pertanto, le persone fisiche non potranno, per la stessa donazione, cumulare la detraibilità dalle imposte e la deducibilità dal reddito, dovendone scegliere una.

Tutti i soggetti donatori non potranno, inoltre, cumulare i benefici appena esposti con quelli derivanti da altre disposizioni che prevedono la detrazione o la deduzione per la medesima donazione.

NORMATIVA DI RIFERIMENTODecreto legislativo 3 luglio 2017, n. 117 “Codice del terzo settore”: artt. 77, 78, 104, comma 1

DECRETO 28 novembre 2019, “Erogazioni liberali in natura a favore degli enti del Terzo settore” (GU n.24 del 30-1-2020)

ABROGAZIONILegge 11 agosto 1991, n. 266 “Legge-quadro sul volontariato”

Legge 7 dicembre 2000, n. 383 “Disciplina delle associazioni di promozione sociale”

Decreto legislativo 4 dicembre 1997, n. 460 “Riordino della disciplina tributaria degli enti non commerciali e delle organizzazioni non lucrative di utilità sociale”: articoli da 10 a 29, fatto salvo l’articolo 13, commi 2, 3 e 4.

Decreto legge 14 marzo 2005, n. 35 “Disposizioni urgenti nell'ambito del Piano di azione per lo sviluppo economico, sociale e territoriale”. Essa rimarrà applicabile sino al termine di cui all’art. 104 comma 2 per gli enti diversi dalle Onlus, Aps e Odv.

- art. 100, co. 2, lettera l (erogazioni liberali ad Aps);

- art. 15, co. 1, lettera i-quater) (erogazioni liberali ad Aps)

- art. 15, co. 1, lettera i-bis) (contributi associativi a società di mutuo soccorso)

Le disposizioni di cui al presente articolo si applicano in via transitoria e a decorrere dal 1 gennaio 2018 alle Onlus, alle organizzazioni di volontariato e alle associazioni di promozione sociale iscritte nelle apposite anagrafi, albi o registri.

Per tutti gli altri enti le disposizioni si applicheranno a decorrere dal periodo d’imposta successivo all’autorizzazione della Commissione europea e comunque non prima del periodo di imposta successivo a quello in cui il registro unico nazionale del terzo settore diventerà operativo.

La scheda è aggiornata al 05 febbraio 2020.

La cassetta degli Attrezzi

Vademecum, format,

guide e tanti

strumenti per il non profit

vai alla sezione