Pagina a cura di CSVnet Lombardia

Partita Iva e Terzo settore: indicazioni e strumenti

Dal 1° gennaio 2025 gli enti di tipo associativo che svolgono attività di prestazione di servizi o cessione di beni nei confronti dei propri associati dovranno aprire la partita Iva: questo tipo di attività, infatti, diventerà rilevante ai fini dell’imposta sul valore aggiunto.

Quando si parla di enti associativi si fa riferimento in particolare alle associazioni di promozione sociale (Aps), agli altri enti del Terzo settore (Ets) in forma associativa, alle associazioni “generiche” ex art. 148 del Testo unico delle imposte sui redditi (Tuir – dpr 917 del 1986), alle associazioni sportive dilettantistiche (Asd), etc. Le associazioni Onlus sono attualmente escluse da questa novità.

Quali sono le associazioni escluse dall’obbligo?

Sono escluse dall’obbligo di aprire partiva Iva le associazioni che non svolgono alcun tipo di attività commerciale rilevante ai fini Iva. Si tratta di associazioni che hanno solo ed esclusivamente entrate tipicamente istituzionali quali, ad esempio: quote associative, erogazioni liberali (donazioni), contributi pubblici che non abbiano natura di corrispettivo, e che non incassano quindi alcuna somma di denaro derivante dallo svolgimento di attività di natura commerciale nei confronti dei propri associati o di terzi (prestazioni di servizi o cessione di beni). Per tali associazioni non cambia nulla e anche dopo il 1° gennaio 2025 possono continuare ad operare con il solo codice fiscale.

ENTI ASSOCIATIVI E IVA

Il decreto legge n. 146 del 2021, all’art. 5, comma 15-quater, ha modificato l’art. 4 del “Decreto Iva” (dpr n. 633 del 1972), riscrivendone integralmente il testo e prevedendo che le disposizioni contenute fossero integralmente da ricomprendersi nel novero delle prestazioni oggettivamente in Iva, alcune nel regime di esenzione (art.10 dello stesso decreto) mentre altre confluite direttamente nel regime di imponibilità, con un effetto significativo in termini di operatività e ricadute fiscali per gli enti.

In sintesi, nella formulazione normativa precedente le attività di prestazione di servizi che caratterizzano molte tipologie di enti erano escluse dall’ambito di applicazione dell’Iva, considerando l’ente un soggetto estraneo a una “filiera” di produzione e di conseguenza escluso tout court dall’ambito di applicazione dell’Iva.

Con la nuova formulazione, invece, tali attività rientrano a pieno titolo nell’ambito di applicazione dell’Iva e possono classificarsi di volta in volta quali esenti (rilevanti ai fini Iva e dei relativi adempimenti senza però essere gravate dell’imposta in relazione alla particolare natura dell’attività o dell’ente che la realizza) o imponibili (rilevanti ai fini Iva e dei relativi adempimenti e gravati dell’imposta, applicata sulla base della aliquota prevista dalla normativa in relazione all’attività svolta).

Un esempio del cambiamento può essere evidenziato nel confronto tra il “prima” e il “dopo” relativo alla attività di somministrazione di bevande svolte dalle associazioni di promozione sociale ricomprese tra gli enti di cui all’art. 3, comma 6, lettera e) della legge n. 287 del 1991, le cui finalità assistenziali siano riconosciute dal Ministero dell’Interno:

- “Prima” della modifica dell’art. 4, l’attività era considerata esclusa (quindi non rilevante ai fini dell’Iva e delle sue applicazioni).

- “Dopo” la modifica, l’attività è considerata rilevante ai fini Iva e soggetta ai relativi adempimenti: potrà essere classificata di volta in volta come imponibile (con applicazione dell’Iva al 10%) nella generalità dei casi o esente (senza applicazione dell’Iva sull’imponibile) solamente qualora sia svolta nei confronti di soggetti “indigenti” e senza che si creino “distorsioni del mercato”.

Il comma 4 dell’articolo 4 del “Decreto Iva” (dpr n. 633 del 1972) qualifica come non commerciali le cessioni di beni e le prestazioni di servizi effettuate in conformità alle finalità istituzionali da parte di associazioni politiche, sindacali e di categoria, religiose, assistenziali, culturali, sportive dilettantistiche, di formazione sociale e di formazione extrascolastica della persona nei confronti di soci, associati o partecipanti, di associazioni che svolgono la medesima attività e che per legge, regolamento o statuto fanno parte di un’unica organizzazione locale o nazionale, nonché dei rispettivi soci, associati o partecipanti e dei tesserati delle rispettive organizzazioni nazionali.

Al comma 5, dove sono enumerate le attività in ogni caso commerciali, sono previste due deroghe, una riferita alla cessione di proprie pubblicazioni, effettuate prevalentemente agli associati, da parte degli enti associativi sopra menzionati e l’altra riferita alle cessioni di beni e alle prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche dai partiti politici rappresentati nelle assemblee nazionali e regionali.

Il comma 6 del citato art. 4 prevede invece che per le associazioni di promozione sociale ricomprese tra gli enti di cui all’art. 3, comma 6, lettera e) della legge n. 287 del 1991, le cui finalità assistenziali siano riconosciute dal Ministero dell’Interno, non si considera commerciale, anche se effettuata verso pagamento di corrispettivi specifici, la somministrazione di alimenti e bevande effettuata presso le sedi in cui viene svolta l’attività istituzionale da bar ed esercizi similari, purché tale attività sia strettamente complementare a quelle svolte in diretta attuazione degli scopi istituzionali e sia effettuata nei confronti di soci, associati o partecipanti.

Il decreto legge n. 146 del 2021, all’art. 5, comma 15 quater ha introdotto disposizioni che vanno a modificare le previsioni recate dall’art. 4 del “Decreto Iva” (dpr n. 633 del 1972), commi 4, 5 e 6. Per un raffronto sintetico di come sono cambiate da un punto di vista letterale e sistematico le disposizioni di cui agli articoli 4 e 10 del Decreto Iva è possibile consultare la tabella a questo link. Di seguito, l’analisi punto per punto delle modifiche introdotte nel passaggio da esclusione a esenzione.

Prestazioni di servizi e cessioni di beni a soci, associati o partecipanti

Vengono considerate commerciali, in regime di esenzione ai sensi dell’art. 10, le prestazioni di servizi e le cessioni di beni ad esse strettamente connesse effettuate in conformità alle finalità istituzionali a soci, associati o partecipanti, anche se rese nei confronti di associazioni che svolgono la medesima attività e che per legge, regolamento o statuto fanno parte di un’unica organizzazione locale o nazionale, nonché dei rispettivi soci, associati o partecipanti e dei tesserati dalle rispettive organizzazioni nazionali verso pagamento di corrispettivi specifici da parte di associazione politiche, sindacali e di categoria, religiose, assistenziali, culturali, di promozione sociale e di formazione extra scolastica della persona.

Nel passaggio dal regime di esclusione a quello di esenzione la formulazione è stata modificata poiché è stato introdotto il requisito che le cessioni di beni siano “strettamente connesse” alle prestazioni di servizi e dal novero delle associazioni agevolate sono “sparite” le associazioni sportive dilettantistiche.

Le associazioni sportive dilettantistiche (Asd)

Le Asd sono state oggetto di un ulteriore e separato comma dell’articolo 10 dove la previsione di esclusione di cui all’art. 4 portata nel regime di esenzione ha trovato una formulazione più ampia. Da notare che rispetto alla formulazione in ordine all’esclusione prima prevista all’articolo 4, nella formulazione esentativa sono ricomprese solo le prestazioni di servizi strettamente connesse con la pratica dello sport e dell’educazione fisica, mentre le cessioni di beni sono confluite nel normale regime di imponibilità. Nel comparto sportivo dilettantistico si ricorda che è in vigore l’esenzione ex art. 36-bis del dl 75/2023, per il quale, con l’entrata in vigore delle disposizioni contenute nell’art. 10 del “Decreto Iva” si attende entro fine anno un intervento di coordinamento al fine di evitare sovrapposizioni dei due contesti normativi.

Cessione di beni e prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche

Sempre nel quarto comma dell’articolo 10 ha trovato riformulazione una previsione già contenuta nell’articolo 4 per i soli partiti politici rappresentati nelle assemblee regionali o nazionali, che vede oggi l’ambito di applicazione ampliato ai medesimi soggetti di cui al comma 1, vale a dire associazioni politiche, sindacali e di categoria, religiose, assistenziali, culturali, di promozione sociale e di formazione extra-scolastica della persona. L’attività oggetto di questa previsione esentativa è la cessione di beni e le prestazioni di servizi effettuate in occasione di manifestazioni propagandistiche organizzate dagli enti sopra menzionati a loro esclusivo profitto.

Somministrazione di alimenti e bevande

L’aspetto forse più significativo della nuova formulazione normativa riguarda le somministrazioni di alimenti e bevande effettuate da associazioni di promozione sociale le cui finalità assistenziali siano riconosciute dal Ministero dell’Interno ai sensi dell’art. 3, comma 6, lett. e) della legge 25 agosto 1991, n. 287.

Nel testo recato dall’articolo 10 la somministrazione di alimenti e bevande da parte delle associazioni di promozione sociale, come sopra definite, per godere del regime di esenzione deve essere effettuata nei confronti di indigenti.

Il venire meno del requisito di “socio” a favore del requisito di “indigente” porta, a pieno titolo, l’attività di somministrazione di alimenti e bevande nei confronti di soci e non soci nel regime di imponibilità ai fini dell’Iva.

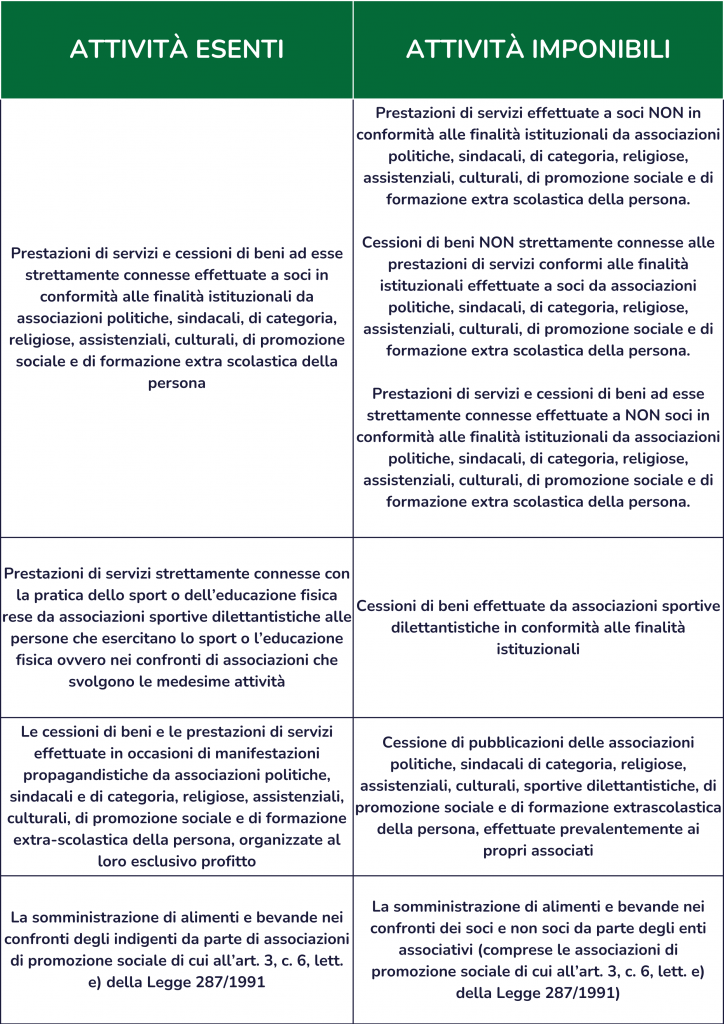

Tabella di confronto tra attività esenti ed imponibili a partire dal 1° gennaio 2025

COSA È LA PARTITA IVA

Il codice fiscale è un codice univoco assegnato in Italia a ogni persona fisica o giuridica nel momento in cui nasce (o si costituisce). È utilizzato per identificare il soggetto nei rapporti che intratterrà con la pubblica amministrazione e altre istituzioni per tutta la propria esistenza. Il codice fiscale di un ente non cambia mai nella sua composizione numerica. Possono invece essere modificati i dati ad esso collegati, quali la denominazione sociale, la sede o il nominativo del rappresentante legale. Queste variazioni vanno sempre comunicate all’Agenzia delle entrate.

La partita Iva è anch’essa un codice che, però, deve essere richiesto da persone fisiche o giuridiche qualora queste ricevano, in modo non occasionale, entrate, derivanti da attività che si concretizzano nello scambio di beni o servizi dietro corrispettivo, e che sono rilevanti (esenti e/o imponibili) ai fini dell’imposta sul valore aggiunto (l’Iva è, infatti, un’imposta che si applica al consumo di beni o di servizi).

La partita Iva è composta da 11 numeri:

- i primi 7 collegano la partita Iva al contribuente che ne è titolare;

- i successivi 3 corrispondono al codice identificativo dell’Ufficio delle entrate competente per territorio rispetto la sede dell’associazione;

- l’ultimo numero ha una funzione di controllo.

Si tratta di una sequenza numerica fondamentale in ottica tributaria perché utile ad identificare non solo il titolare dell’attività ma anche la posizione fiscale.

Il numero di partita Iva non necessariamente corrisponde al codice fiscale dell’associazione. Il numero è diverso se la partita Iva è aperta successivamente e non contestualmente al codice fiscale. È importante essere consapevoli di quando utilizzare il primo e quando invece il secondo (ad esempio ai fini del 5 per mille o delle erogazioni liberali si utilizza solamente il codice fiscale dell’ente).

L’Iva, o Imposta sul valore aggiunto, è un’imposta che si applica sulle cessioni di beni e sulle prestazioni di servizi effettuate nel territorio dello Stato italiano e dell’Unione Europea. È un’imposta indiretta che viene aggiunta al prezzo di vendita di beni e servizi. Ogni fase della produzione e distribuzione di un bene o servizio vede l’applicazione dell’Iva, ma è il consumatore finale a sopportarne il costo.

Le attività che non sono escluse dal campo di applicazione dell’Iva, sono dette rilevanti ai fini dell’imposta sul valore aggiunto, sia che tali operazioni siano esenti (rilevanti ma non gravate dell’imposta) o imponibili (quindi gravate dell’Iva):

- Le operazioni imponibili sono quelle “ordinarie” in cui si verificano tutti i presupposti che determinano l’obbligo di applicare l’aliquota Iva così come previsto dalla normativa in relazione al tipo di bene che si sta cedendo o al servizio che si sta prestando;

- Le operazioni esenti sono esclusivamente quelle previste dall’art 10 del “Decreto Iva” (dpr n. 633 del 1972): sono operazioni che, pur soddisfacendo tutti i requisiti di applicazione dell’Iva, non prevedono l’applicazione dell’imposta per motivazioni economiche e sociali. Le stesse operazioni dovranno comunque essere fatturate, registrate e riportate nelle dichiarazioni Iva (fatte salve le diverse ipotesi di semplificazione e/o deroga in relazione ai diversi regimi adottati o in forza di specifiche disposizioni come nel caso della cosiddetta “dispensa da adempimenti” ex art.36-bis del “Decreto Iva”).

Attenzione: queste ultime (operazioni esenti) non vanno confuse con le operazioni escluse, che invece sono quelle che non rilevano ai fini dell’Iva e per le quali non deve quindi essere aperta la partita Iva.

Le aliquote applicabili (qualora l’attività sia da considerarsi imponibile) variano in relazione al tipo di cessione di bene o di prestazione di servizio che viene erogato. In linea generale, l’aliquota è fissata al 22%, ma ci sono particolari situazioni per le quali è prevista l’applicazione di aliquote inferiori (4%, 5% o 10%). L’aliquota corretta da applicare (e aggiornata) va individuata nella tabella A allegata al dpr 633/72.

L’IVA IN PRATICA

Per aprire una partita Iva è necessario compilare il modello AA7/10 (domanda di attribuzione del numero di codice fiscale e dichiarazione di inizio attività, variazione dati o cessazione attività ai fini iva per soggetti diversi dalle persone fisiche) e presentarlo entro 30 giorni dalla data di inizio attività all’Agenzia delle entrate con le seguenti modalità:

- tramite pec specificando nell’oggetto “Dichiarazione di inizio attività”. Il modello può essere sottoscritto con firma digitale; nel caso sia sottoscritto con firma autografa, è necessario allegare una copia del documento di identità del soggetto che firma il modello. La richiesta può essere trasmessa ad una qualunque direzione provinciale dell’Agenzia delle entrate. Le dichiarazioni si considerano presentate nel giorno in cui risultano spedite. L’attribuzione della partita Iva verrà comunicata all’indirizzo pec che è stato utilizzato per la trasmissione della richiesta;

- di persona (o tramite persona munita di delega) a un qualsiasi ufficio dell’Agenzia delle entrate prenotando un appuntamento sul sito dell’Agenzia tramite la funzionalità “Prenota un appuntamento”;

- tramite raccomandata, allegando la copia di un documento d’identità del dichiarante in corso di validità, da inviare a un qualunque ufficio dell’Agenzia delle entrate. Le dichiarazioni si considerano presentate nel giorno in cui risultano spedite.

È possibile (in autonomia o attraverso un intermediario delegato) predisporre il modello AA7/10 tramite il software messo a disposizione dall’Agenzia delle entrate e poi inviarlo direttamente tramite un apposito servizio web. Per ulteriori dettagli consultare la pagina dedicata al “software di compilazione” nel sito dell’Agenzia.

Si ricorda alle associazioni che intendano optare per il regime forfettario previsto dalla legge 398/91 che, al momento dell’apertura della partita Iva, va fatta relativa comunicazione (via raccomandata/pec) alla Agenzia Siae competente per territorio. In relazione a ciò, è possibile utilizzare il fac-simile di comunicazione scaricabile a questo link.

Per maggiori informazioni sulla compilazione del modello AA7/10 è possibile consultare la pagina dedicata del sito dell’Agenzia delle entrate.

Il codice Ateco è un codice statistico e serve ad indicare il settore merceologico in cui l’ente dichiarerà di andare ad operare. Al momento dell’apertura della partita Iva occorre scegliere il codice Ateco dell’attività che si intende svolgere. In caso di variazione dell’attività svolta si dovrà procedere, di conseguenza, con la comunicazione del nuovo codice identificativo dell’attività, sempre utilizzando il modello AA7/10.

Il codice che si consiglia di adottare va individuato tra quelli che rientrano nella categoria “94.99 Attività di altre organizzazioni associative nca”, andando poi a individuare il proprio specifico ambito tra le seguenti sottocategorie:

- 94.99.1 Attività di organizzazioni per la tutela degli interessi e dei diritti dei cittadini

- 94.99.2 Attività di organizzazioni che perseguono fini culturali, ricreativi e la coltivazione di hobby

- 94.99.3 Attività di organizzazioni patriottiche e associazioni combattentistiche

- 94.99.4 Attività di organizzazioni per la cooperazione e la solidarietà internazionale

- 94.99.5 Attività di organizzazioni per la filantropia

- 94.99.6 Attività di organizzazioni per la promozione e la difesa degli animali e dell’ambiente

- 94.99.9 Attività di altre organizzazioni associative nca

Questo adempimento varia da regime a regime. Per i regimi forfettari la scelta non deve essere comunicata all’atto dell’apertura della partiva Iva ma si desume direttamente dal comportamento concludente del contribuente.

Ad esempio per chi opta per il regime forfettario 398, stante l’esonero dall’obbligo di presentare la dichiarazione Iva, l’opzione va effettuata allegando il quadro VO barrando la relativa casella presente nel frontespizio del modello redditi.

Essere consapevoli di quali saranno nell’esercizio le attività rilevanti ai fini Iva è assolutamente importante:

- per stabilire con efficacia quale regime sia più opportuno adottare tra i diversi previsti dalla normativa;

- per gestire in modo adeguato gli obblighi delle relative certificazioni (operazioni esenti e/o imponibili) poste in essere durante l’esercizio in relazione al regime che si è deciso di adottare.

Stabilito a premessa che la semplice azione di aprire la partita Iva in sé non costa nulla (a meno che non si decida di farsi supportare nella azione da un soggetto abilitato), occorre chiedersi quanto costerà la gestione vera e propria.

Il regime ordinario e il regime semplificato (anche se ovviamente nel secondo caso gli adempimenti sono minori rispetto al primo) sono regimi nati per la gestione degli enti commerciali veri e propri. Ne deriva quindi che gli adempimenti sono più stringenti e complessi (si pensi solamente alla gestione della contabilità separata e alla gestione dei libri Iva, oltre che gli obblighi dichiarativi).

È quindi evidente che, pur essendo in alcuni casi “conveniente” adottarli, questa scelta deve inevitabilmente prevedere il supporto da parte di figure professionalmente preparate e quindi un incremento dei costi di gestione.

I regimi forfettari per loro natura sono destinati ai soggetti “minori” in base al volume delle attività prodotte, o “speciali” in relazione alla loro natura. Ne deriva che i costi derivanti dagli adempimenti sono ridotti al minimo, anche se qualche costo sarà comunque da prevedere e varierà in relazione al fatto che l’ente sia in grado di gestire internamente le operazioni oppure se deciderà di delegarle in tutto o in parte all’esterno.

La fatturazione elettronica è un sistema obbligatorio per la trasmissione delle fatture in formato digitale. Le fatture elettroniche sono documenti fiscali creati con un formato standard (XML) e vanno trasmesse unicamente tramite il sistema di interscambio (Sdi) gestito dall’Agenzia delle entrate. Salvo alcune eccezioni, l’obbligo di fatturazione elettronica si applica dal 2024 a tutti i titolari di partita Iva, comprese le associazioni dal 1° gennaio 2025 dovranno aprire partita Iva a seguito delle novità introdotte dal decreto legge n. 146 del 2021 (art. 5, comma 15 quater).

Per maggiori informazioni in tema di fatturazione elettronica, è possibile consultare l’utile guida presente sul sito dell’Agenzia delle entrate.

Come fare per … Creare le fatture

La fattura elettronica deve essere redatta digitalmente. È necessario dotarsi di software per la compilazione in formato XML.

Come fare per … Inviare le fatture

La fattura elettronica in formato XML va inviata attraverso una rete appositamente predisposta, il Sistema di Interscambio (SDI), che la recapiterà direttamente al destinatario, verificando la correttezza dei dati e il formato. A tal fine, è necessario farsi indicare il codice univoco del destinatario e inserirlo in fattura; in sua mancanza è comunque possibile inviare la fattura elettronica inserendo sette zeri (0000000) al posto del codice destinatario, oppure indicare la Pec dello stesso.

Come fare per … Conservare le fatture

Le fatture elettroniche devono essere conservate per 10 anni. La conservazione può avvenire in due modi:

- Conservazione digitale: attraverso un servizio di conservazione elettronica accreditato;

- Conservazione cartacea: stampare le fatture e conservarle in formato cartaceo, tutelandone direttamente sicurezza e accessibilità.

Come fare per …. Ricevere una fattura

Se chi riceve la fattura è un ente dotato di partita Iva deve segnalare al fornitore il proprio codice univoco e/o la propria Pec; è comunque possibile ricevere la fattura elettronica anche qualora il fornitore indichi i sette zeri (0000000) al posto del codice destinatario.

Se chi riceve la fattura è un ente dotato di solo codice fiscale è considerato un consumatore finale al pari di una persona fisica, e non è quindi tenuto ad avere né il codice univoco né la Pec.

Come attrezzarsi

Se un ente deve emettere un numero contenuto di fatture, potrebbe valutare di avvalersi del software online gratuito messo a disposizione dall’Agenzia delle entrate: per maggiori informazioni su tale servizio è possibile consultare la pagina dedicata del sito dell’Agenzia.

In alternativa, è comunque possibile utilizzare un software a pagamento.

Si ricorda che la creazione e la conservazione delle fatture è un servizio compreso nelle versioni Premium e Maxi di VERIF!CO, il software di gestione per le associazioni proposto dai centri di servizio per il volontariato.

Per approfondire

- Partita Iva: glossario dei termini principali

- I regimi Iva che possono essere adottati dagli enti del Terzo settore

- Iva e Terzo settore: come scegliere tra il regime forfettario e quello della 398

- L’incognita Iva per le Onlus nella riforma del Terzo settore

- Iva e Terzo settore, cosa cambia dal 1° gennaio 2025

La cassetta degli Attrezzi

Vademecum, format,

guide e tanti

strumenti per il non profit

vai alla sezione